私は、CCIM(全米認定不動産投資顧問協会)日本支部の講師をしています。その授業の中に、差額キャッシュフローと言う聞き慣れない言葉が出てきます。今日は、その解説をしたいと思います。

「どうせ家賃払わなきゃいけないんだから、買った方が得じゃない?」果たして本当でしょうか。本当かどうか、どうすればわかるのでしょうか。また、どれだけ得をするのでしょうか。差額キャッシュフローは、その計算に使えるのです。

キャッシュフローとは、通常、家賃収入から発生する保有期間中の営業純利益からローンの支払いを引いたものです。しかし、正確には、初期投資や売却手取金など、すべてのお金の流れを指します。また、初期投資は、物件の購入額ではなく、頭金など、購入にかかったすべての自己資金の総額です。また売却手取金は、ローンの完済や売却コストなどを引いて手元に残った売却益を指します。

通常の投資では、初年度に初期投資があり、保有期間中、毎年キャッシュフローがあります。ハワイだと、住宅価格もローンの金利も高いので、かなりの頭金を出さない限り、負のキャッシュフローになります。その代わり、何年後かに売るときには初期投資額以上の売却手取金が期待できます。逆に日本は、ローン金利が低いので、住宅価格が低い地方では、正のキャッシュフローが見込めますが、売却手取金は、物件価値が下がって、初期投資額より少ないかもしれません。

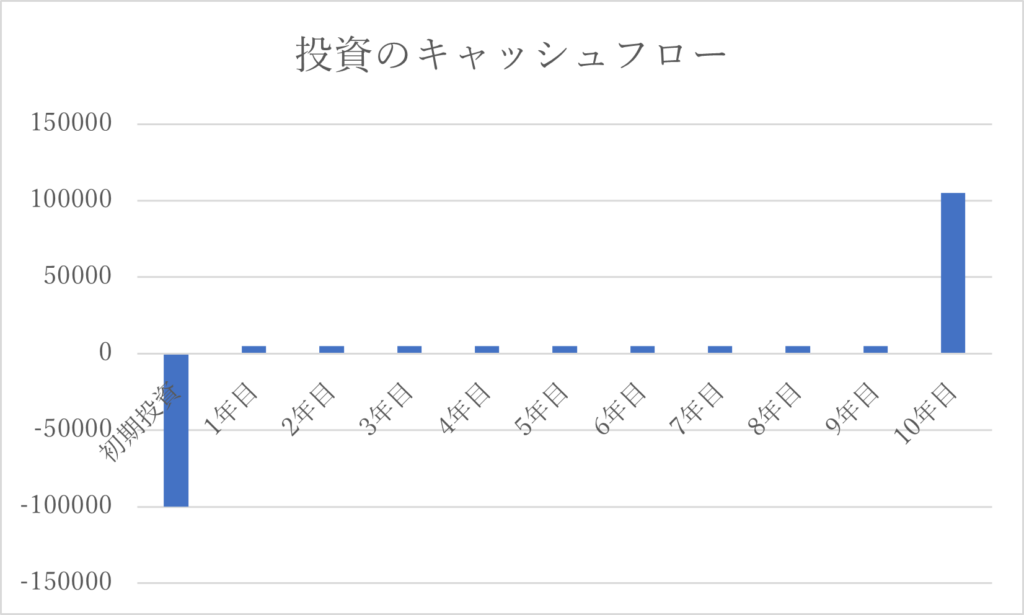

投資

この図は、初年度に10万ドルの投資をして、毎年5千ドルの正のキャッシュフローがあり、10年後に売って、売却手取金が10万ドルあると言う投資です。この5千ドルは、家賃収入ではなく、家賃収入から運営費を引いた営業純利益です。ローンは借りておらず、支払いはないとしましょう。と言うことは、営業純利益とキャッシュフローは同じになります。

10年目は、5千ドルのキャッシュフローと10万ドルの売却手取金があり、キャッシュフローの総額は105,000ドルです。ちなみに、この投資の内部収益率(10年間の総合利回り)は5%です。

| キャッシュフロー | |

| 初期投資 | -100000 |

| 1年目 | 5000 |

| 2年目 | 5000 |

| 3年目 | 5000 |

| 4年目 | 5000 |

| 5年目 | 5000 |

| 6年目 | 5000 |

| 7年目 | 5000 |

| 8年目 | 5000 |

| 9年目 | 5000 |

| 10年目 | 5000+100000=105000 |

これをグラフにしたのが以下の図です。1ドルでも黒字なら、正のキャッシュフローで、1ドルでも赤字なら、負のキャッシュフローです。つまり、0より上なら正、下なら負です。

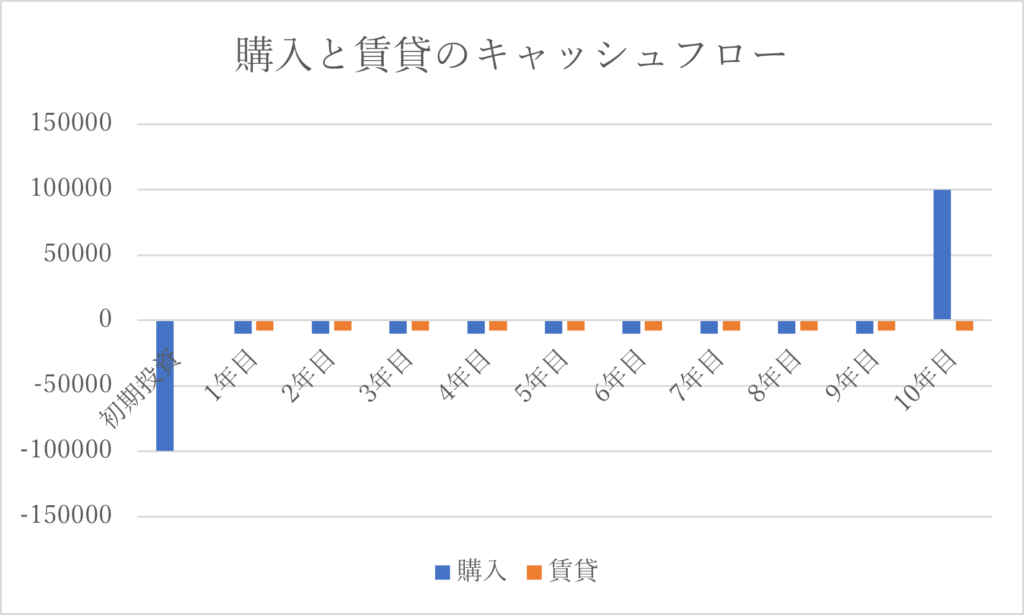

マイホーム購入

住宅を買って貸す場合はこれでいいのですが、自分が住む場合は違います。通常の投資は0がベースラインになり、それより上だと益、下だと損と言うことになりますが、自分が住む場合は、どうせ支払わなければならない家賃がベースラインになります。

例えば、家賃が年間8千ドルだとしましょう。その賃貸物件を購入する、あるいは同等の物件を購入した場合、ローンの支払いその他の経費が年間1万ドルだとします。売却手取金は、ローンの支払いで残高が減って、11万ドルになったとしましょう。そうすると、最終年のキャッシュフローは、11万ドルから毎年の1万ドルの経費を差し引いて、10万ドルになります。

| 購入 | 賃貸 | |

| 初期投資 | -100000 | |

| 1年目 | -10000 | -8000 |

| 2年目 | -10000 | -8000 |

| 3年目 | -10000 | -8000 |

| 4年目 | -10000 | -8000 |

| 5年目 | -10000 | -8000 |

| 6年目 | -10000 | -8000 |

| 7年目 | -10000 | -8000 |

| 8年目 | -10000 | -8000 |

| 9年目 | -10000 | -8000 |

| 10年目 | 110000-10000=100000 | -8000 |

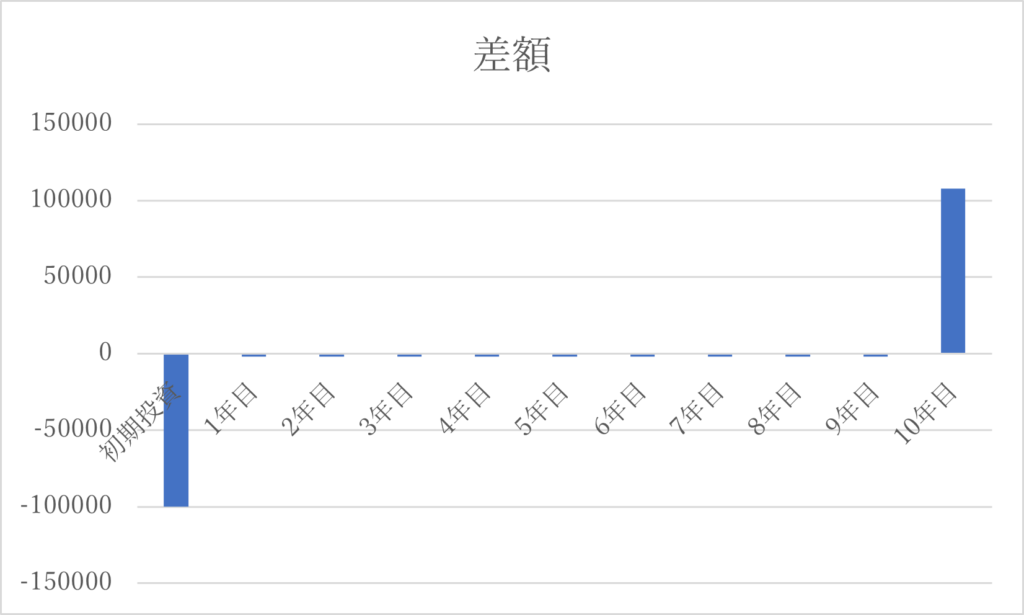

差額キャッシュフロー

この場合、保有期間中のローン支払いその他の経費は年1万ドルですが、どうせ家賃で8千ドルは払わなければならないので、正味2千ドルの出費になります。「どうせ家賃を払うのなら」とはそういう意味で、損得のベースラインは0ではなく、マイナス8千ドルです。マイナス8千ドル以上なら得、以下なら損で、仮にマイナス7千ドルなら、負の数でも得をしていると言うことになります。

と言うことは、差し引きすると、初年度は10万ドルの支出がありますので、賃貸に比べて損です。1年目から9年目までは家賃に比べて年2千ドルの損で、10年目は108,000ドルの得と言うことになります。これをグラフにすると、以下のようになります。

| 差額 | |

| 初期投資 | -100000 |

| 1年目 | -2000 |

| 2年目 | -2000 |

| 3年目 | -2000 |

| 4年目 | -2000 |

| 5年目 | -2000 |

| 6年目 | -2000 |

| 7年目 | -2000 |

| 8年目 | -2000 |

| 9年目 | -2000 |

| 10年目 | 108000 |

この場合、内部収益率はマイナス0.96%になり、購入した方が損だと言うことになります。「どうせ家賃を払うのなら」と言う論理は、この場合は成立しないと言うことです。

この例では、毎年の余分な出費を売却手取金の上昇分でカバーできてないと言うことです。もし売却手取金が12万ドルであれば、内部収益率は0で、損得なしです。13万ドルであれば、0.88%になり、得だと言うことになります。あるいは、毎年の支出が家賃よりも安ければ得だと言うことになります。

ほかに考えなければならないことは、例えば家賃は物件が古くなるにつれて将来下がるかもしれません。それだけの理由で借りたほうが得だと言うことにはなりませんが、影響はあります。また、購入した場合は、長く住むと、大規模修繕が必要になるかもしれませんので、出費が増え、収益率は下がります。しかし、逆に物件が高く売れて、売却手取金が増えるかもしれません。

レバレッジ効果

この例を見ると、どちらにしても大した差はないと思うかもしれませんが、レバレッジ効果についてご説明しましょう。レバレッジとは、ローンを借りることによって収益が拡大することです。

例えば、私がハワイで最後に売った自宅は、もともと50万ドルで購入したものです。ローンや固定資産税などの支払いは、購入当時は家賃より高かったですが、市場の家賃がどんどん上がるのに比べ、ローンの支払い自体は変わりません。16年も経つと、家賃の方が高くなりますので、保有期間中のキャッシュフローはざっくり差し引き0と想定しましょう。

頭金は10万ドルでしたので、それプラスαが初期投資でした。16年後に約130万ドルで売れたのですが、その頃にはローンの残高が10万ドル以上減り、残高は30万ドルを切っていました。130万ドルで売れて、ローン残高の30万ドルを引き、売却コストと売却前の修繕費の約10万ドルを引いて、売却手取金は90万ドルになります。

初期投資は10万ドルでしたが、16年後には90万ドルになって戻ってきたのです。このように、家の価値自体は2.6倍にしかなっていなくても、レバレッジをかける、つまりローンを借りることによって、初期投資は9倍になったのです。16年間の間に改修工事などもしましたので、正確には9倍になったわけではありませんが、それがなかったと想定すると、14.72%の内部収益率です。

つまり、米国のようにキャピタルゲインが期待できる市場では、レバレッジが大きく影響するわけですが、これは、投資であろうと、自宅の購入であろうと、同じです。ただ、日本的な例だと、購入しても賃貸しても、大して変わりありませんが、米国では大きな違いがあり、差額キャッシュフローでその違いを予想できるわけです。

家賃や所有にかかる毎年の費用はかなり正確に予測できますが、売却手取金の予想は困難ですので、計算通りに行くわけではありません。しかし、この理屈が分かった上で計算結果を見ると、判断の助けになると思います。

このブログを動画でチェック